| Rolando Alamilla |

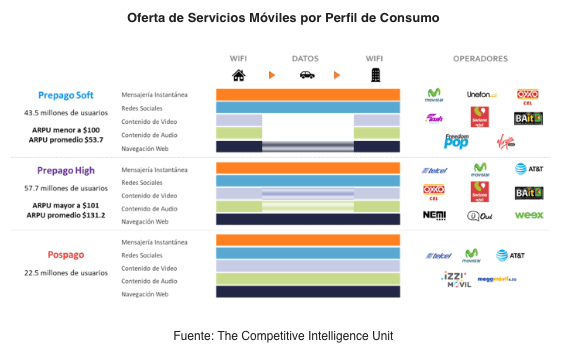

| En 2015, con la llegada de Virgin Mobile a México, se comenzó a replicar un modelo de negocios que hasta el momento era desconocido en el país, el modelo comercializador de capacidades de telecomunicaciones móviles. Este refiere a la posibilidad de ofrecer servicios, sin la necesidad de contar con recursos de infraestructura o desplegar una red. Los proveedores que aplican este esquema reciben el nombre de Operadores Móviles Virtuales (OMV). Un OMV es una empresa que ofrece servicios móviles al usuario final, pero para ello no requiere de infraestructura física como lo es torres, antenas o tenencia espectral, entre otros insumos. Este modelo de negocios implica la adquisición de capacidades (minutos/SMS/MB) del Operador Tradicional (OT) a precio de mayoreo y reventa de servicios, buscando un diferenciador para generar valor para los usuarios. Ha pasado poco más de un lustro desde la llegada de Virgin Mobile y la oferta de este tipo de operadores en el país es muy amplia y variada, algunos ya se han consolidado y se encuentran en ruta de convertirse en jugadores importantes, y otros tantos que no encuentran aún el rumbo por falta de conocimiento del mercado, en términos de preferencias, hábitos y usos de los consumidores en México. Al cierre del primer trimestre de 2020 (1T20), se contabilizan en el país 123.8 millones. Esta dimensión insta a atender a un segmento específico para posicionarse en el mercado. Para ello, es esencial conocer los perfiles de los diferentes usuarios que lo integran y así, definir un esquema tarifario, de servicios y promociones con la finalidad de competir eficazmente en un mercado abundantemente atendido por la oferta de los OT. Segmentación de Usuarios Móviles Desde 2015, con la integración de Iusacell y Nextel en la red de AT&T, tuvo lugar una marcada disminución en las tarifas de los servicios y una reconfiguración en los esquemas de cobro, tal que, a la fecha, la oferta de los operadores se centra en la canasta de MB o GB a consumir, e incluso lanzamientos disruptivos recientes ofrecen servicios ilimitados a precios muy competitivos. Al 1T20, un usuario móvil consume, en promedio, 3,236 MB al mes, nivel más de 3 veces superior al registrado tan sólo tres años atrás. Es así como las preferencias y hábitos de consumo de los usuarios han cambiado y es posible identificar tres tipos de perfiles: Prepago Soft, Prepago High y Postpago. El primer tipo, el Prepago Soft, comprende a aquellos usuarios que realizan un gasto promedio mensual (lo equivalente al ingreso promedio por usuario al mes para un operador o ARPU por sus siglas en inglés) de $53.7 pesos o inferior a $100 pesos. Este desembolso habilita una navegación móvil muy limitada, por lo que la mayor proporción de su tráfico en Internet se cursará a través de redes WiFi. No obstante, los datos móviles adquiridos les permite hacer uso de aplicaciones de Mensajería Instantánea, Redes Sociales, y navegar en páginas web. En esta categoría se encuentran 43.5 millones de líneas, cuya oferta comercial es muy variada, con la presencia y enfoque de negocios de dos Operadores Tradicionales, Movistar y Unefón, pero además a OMVs que dedican esfuerzos para captar a estos usuarios. Esos usuarios pueden optar por alguno de los más de 10 operadores que cuentan con una oferta comercial enfocada en este segmento. Es importante destacar que el operador preponderante (Telcel) ha desatendido este segmento de mercado, en un intento de reducir su peso. A pesar de que cuenta con una gran cantidad de usuarios con este perfil de consumo, las tarifas ofrecidas no compiten con aquellas de sus competidores, por lo que su estrategia se centra en atender a los segmentos siguientes. El siguiente perfil de consumo, los Prepago High, considera a los usuarios que realizan un gasto mensual mayor a $100 pesos, que a la fecha registra un ARPU de $131.2 pesos al mes, por lo que los usuarios cuentan con una mayor cantidad de MB y días de conectividad para navegar en Internet de manera ubicua desde su Smartphone. Estos usuarios, cuando no están conectados a redes WiFi, siguen haciendo pleno uso de aplicaciones de Mensajería Instantánea, Redes Sociales, navegación en internet e incluso pueden acceder en ocasiones a plataformas de streaming de audio y video. En este segmento, encontramos a una gran proporción de los usuarios de prepago, esto es, 57.7 millones de líneas móviles o 57% del total. También, se caracteriza por registrar una mayor competencia tarifaria y presencia de diferenciadores o servicios de valor agregado que los OMV ofrecen vía su negocio principal como son los casos de las ofertas de OXXO Cel, Soriana Móvil y BAIT (Walmart y Bodega Aurrera) para competir con los Operadores Tradicionales. El último segmento o perfil de usuarios lo comprenden aquellos de Postpago, aquellos usuarios que, utilizan de forma intensiva sus servicios móviles. En ocasiones no discriminan entre el uso de WiFi y datos, ya que la cantidad de MB que disponen mes a mes les permite, además de hacer uso de servicios de Mensajería Instantánea, Redes Sociales y navegación en internet; reproducir música y video en línea. En este segmento encontramos a 22.5 millones de usuarios. Históricamente, en México no existían ofertas de OMVs en Postpago y estos usuarios elegían el menú comercial de los tres Operadores Tradicionales. No obstante, recientemente se registró la incursión disruptivo-competitiva del operador convergente izzi, que al lanzar izzi Móvil, consolida una oferta integral de telecomunicaciones, con un liderazgo tarifario y ahorros significativos para los usuarios que incluso, ha provocado ya una replicabilidad de precios de OMVs y OT. La posibilidad de consumir servicios móviles de forma ilimitada a un precio asequible la hace la oferta más atractiva del mercado. Un Cuarto Segmento de Usuarios: Conectividad Básica Si bien los datos móviles son el servicio más dinámico y de creciente preferencia y demanda de los consumidores, impulsado por la disponibilidad de 112 millones de Smartphones en país, aún existe un segmento de usuarios que no cuentan con esas capacidades de navegación ubicua y demandan capacidades de conectividad básica, es decir, que sólo pueden realizar llamadas o enviar mensajes cortos. Estos contabilizan 11.8 millones, al contar con teléfonos básicos o Feature Phones. Parecería que estos usuarios pagan por un servicio que no utilizan. Hoy gracias a su modelo de negocios, OXXO Cel, ofrece paquetes de servicios de voz y mensajes ilimitados con la tarifa más baja del mercado para el segmento de la población que, por el momento, no requiere de acceso a Internet móvil y que podrá continuar con el mismo operador en el momento que dispongan de un dispositivo inteligente y requieran contar con datos. De esta forma, se comienza a dibujar una segmentación de la competencia en el mercado para atender distintos perfiles de usuarios de servicios móviles, a partir de contar con ofertas de valor agregado y dedicar esfuerzos a un nicho específico del mercado. Este enfoque ha sido seguido especialmente por los OMVs, al poner al alcance de los usuarios no sólo minutos/SMS/MB, sino también otros productos que incluyen desde la compra de abarrotes, hasta electrónicos y otros servicios de telecomunicaciones (telefonía e internet fijos y TV de paga). A pesar de que algunos operadores parecen haber encontrado su segmento de negocios en este mercado, para continuar con esta trayectoria competitiva en tarifas y servicios es necesario frenar y reducir la excesiva concentración de mercado. Un sano desarrollo y supervivencia de las ofertas disruptivo-competitivas no es sostenible en el mediano y largo plazos, bajo un escenario en el que un operador contabiliza casi 60% de las líneas y más de 70% de los ingresos del mercado. Un apunte más para que el regulador aproxime el mercado a niveles más balanceados oportunamente, a través de medidas de regulación asimétrica fortalecidas y eficaces. |